Wer für den Immobilienkauf eine Hypothek aufnimmt, muss diese innert 15 Jahren (oder bis zur Pensionierung) auf 65 % amortisiert haben. Dafür gibt es zwei Varianten: die direkte Amortisation und die indirekte Amortisation. Aber welche ist besser?

2 Varianten für die Amortisation der Hypothek

Grundsätzlich funktioniert die Immobilienfinanzierung mittels Hypothek so: 20 % des Kaufpreises musst du als sogenannte Eigenmittel (zum Beispiel Ersparnisse) selbst bezahlen – für die restlichen 80 % kannst du eine Hypothek aufnehmen.

Diese 80 % Gesamthypothek werden aber nochmals aufgeteilt in eine 1. Hypothek (bis 65 %) und eine 2. Hypothek (die restlichen 15 %). Das ist deshalb wichtig, weil du die 1. Hypothek (also die Summe, die 65 % entspricht), dein Leben lang stehen lassen kannst – die 2. Hypothek (sprich die 15 %) innert 15 Jahren resp. bis zur Pensionierung amortisieren musst.

Und dafür gibt es zwei Vorgehensweisen.

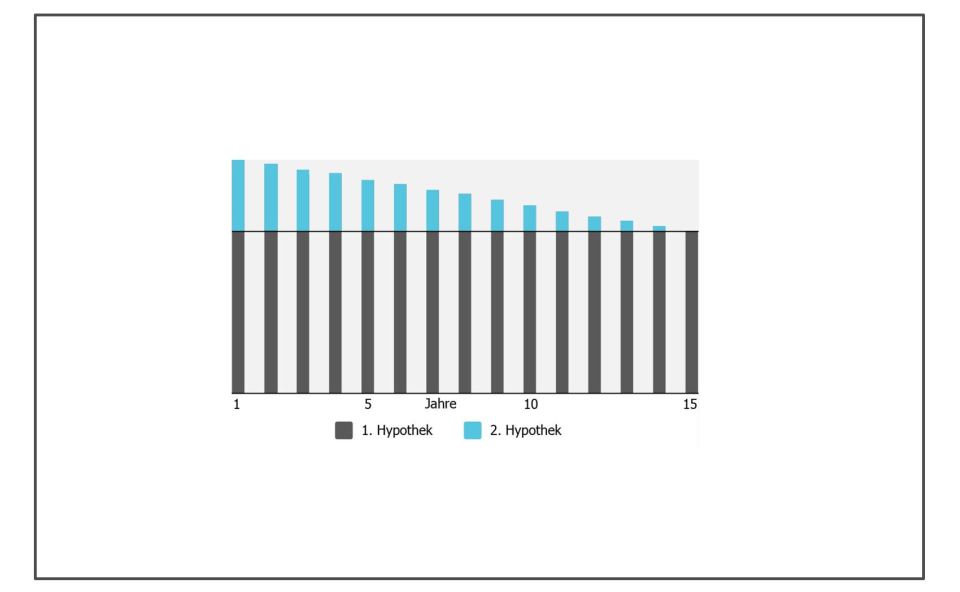

Direkte Amortisation

Bei der direkten Amortisation zahlst du deine Hypothek Jahr für Jahr in festgelegten Beträgen zurück, wodurch sie sich entsprechend verringert (ähnlich wie bei einem Privatkredit). Die Folge davon ist, dass sich die Belehnung der Liegenschaft und damit auch die Hypothekarzinsen laufend reduzieren.

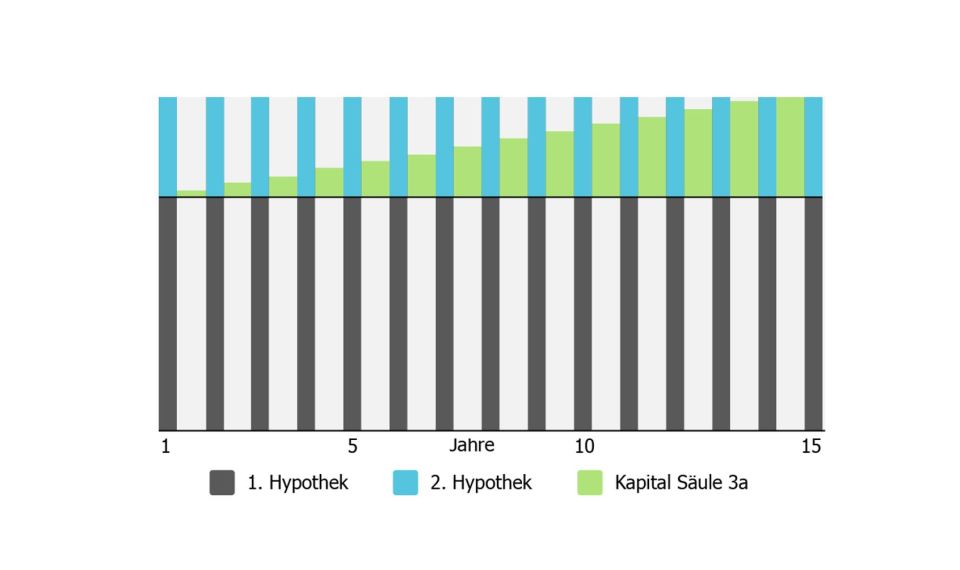

Indirekte Amortisation

Bei der indirekten Amortisation zahlst du die jährliche Amortisationsrate auf ein Vorsorgekonto oder eine Vorsorgepolice einer Bank oder Versicherung ein. So kannst du gleichzeitig die Einkommenssteuern senken. Die 2. Hypothek bleibt aber während der gesamten Zeit unverändert – anders als bei der direkten Amortisation baust du bei der indirekten Amortisation keine Schulden ab. Das bedeutet: Keine Reduzierung der Belehnung und keine Verringerung der Hypothekarzinsen.

Direkte vs. Indirekte Amortisation: Vor- und Nachteile auf einen Blick

Vorteile direkte Amortisation

Die Höhe der Hypothekarschuld nimmt laufend ab

Die jährliche Zinsbelastung sinkt stetig

Mehr Sicherheit bei sinkenden Immobilienpreisen

Investition in die eigene Immobilie

Nachteile direkte Amortisation

Weniger Steuerabzüge, weil sich die Schuldzinsen verringern

Zusätzliche private Vorsorge ist nur möglich, wenn es das Budget zulässt

Vorteile indirekte Amortisation

Höhere Steuerabzüge, weil die Hypothekarschuld sich nicht verringert

Steuervorteil, weil man in die Säule 3a einzahlt

Dank Zusatzsicherheit (Kapital in der Säule 3a) erhältst du trotz hoher Hypothek attraktive Zinskonditionen

Nachteile indirekte Amortisation

Die Hypothekarschuld nimmt nicht ab

Die jährliche Zinsbelastung wird nicht kleiner

Die indirekte Amortisation ist beliebter

Als Faustregel gilt: Ist eine direkte Amortisation bei gleichzeitiger Einzahlung in die Säule 3a nicht möglich, solltest du dich für die indirekte Amortisation entscheiden.

Kostenlose Hypothekarberatung

Du bist auf der Suche nach der passenden Hypothek oder willst deine bestehende optimieren? Hier stehen dir Hypothekarprofis für eine kostenlose Beratung zur Verfügung.